降息超预期金融股有望率先受益机构看好牛市将至A股挑战3700点

时间:2019-11-06 09:18:22 热度:37.1℃ 作者:网络

11月5日,央行开展4000亿元中期借贷便利(MLF)操作,基本持平于4035亿元的到期量,但操作利率(1年期)从3.3%下调至3.25%,下调5BP。这也是自2016年以来时隔近4年首次调降MLF利率。

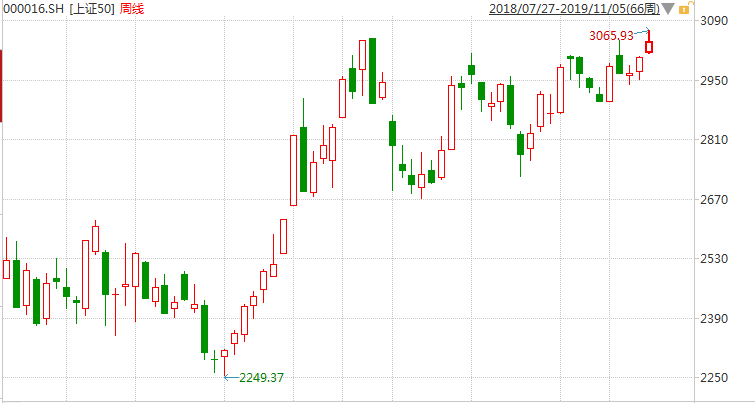

消息公布后,沪指一度突破3000点关口,上证50指数突破一年多新高,成交量也同步放大。总体来看,对于本次降息,多数机构均描述为“超预期”。

东北证券认为,考虑到贸易谈判预期相对良好,人民币汇率升值再度逼近7。周二的MLF下调,又燃起了市场对后续政策宽松信心,预期市场总体仍有向上修复的动力,可预期市场先向3050点一线靠拢,然后再观察彼时成交量能否持续放大。

国金证券认为,央行也在10月16日“三季度金融统计数据新闻发布会”表示“当前中国并不存在持续通胀或者是通缩的基础,但是也要防止通胀预期扩散”,市场对于降息的预期明显降温。因此昨天的降息确实是超市场预期的,但降息幅度相对较低,更多是一个信号意义,表明虽然当前CPI通胀比较高,但货币政策也不会那么紧,向市场释放了一个积极的信号。此外,当前人民币汇率的稳定乃至小幅升值,也是央行小幅降息的良好外部环境。

联讯证券认为,央行意外“降息”,反映出当前稳增长仍是政策的首要目标。尽管当前MLF操作量并不大,利率仅小幅调降,但传递出来的信号意义强烈。在短期经济增长触及政策底线、稳增长压力较大的形势下,央行下调定价基准MLF利率来引导LPR调整更具时效性,能更快达到降低实体融资成本,稳就业、稳投资的目的。

中信证券认为,央行在本轮货币宽松周期首次调整了政策利率。尽管受限于未来一段时间的高食品通胀预期,幅度仅为5BP,但这一操作明确打开了国内的降息空间,预计2020年末前MLF仍将降息2次,幅度各在10个基点,推动LPR利率同步下降,降低实体融资成本。

不过申万宏源则认为,在降息时点的选择上,8月中旬LPR报价机制改革、以及9月降准两大时间窗口之后,央行均未立即下调MLF利率,反映出当前阶段央行仍极力避免释放过度宽松信号,因而本次MLF利率小幅下调不应理解为货币政策将进一步大幅宽松。

降息引发大行情 2020年或挑战3700点

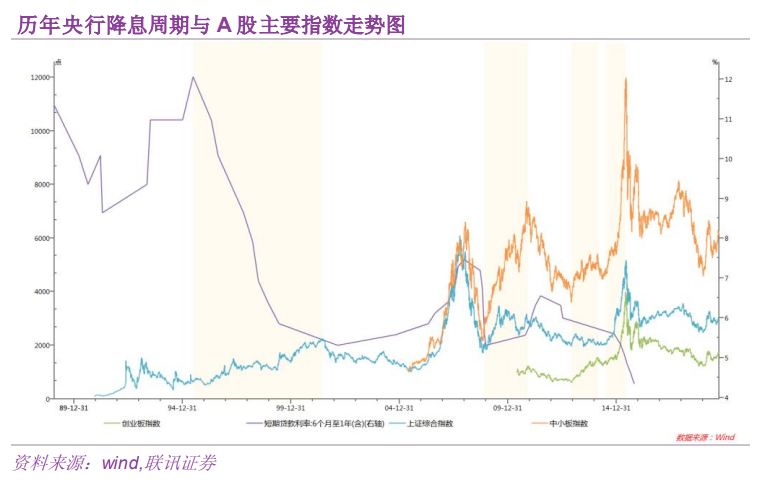

联讯证券认为,过往数据表明,历次央行降息后,A股将有大行情。或许迟到,但未曾不缺席。货币政策的放松往往还伴随着其他利好政策的同时出台,此外,宏观政策意图在于调节控制经济的运行,在相对宽松的政策下,投资者预期改善使得“市场底”往往介于“政策底”和“经济底”的之间出现。

历史数据表明,首次降息后,A股的在6个月内上涨的概率以及累计涨幅要大于前1个月和前3个月内的情况。从主要板块表现来看,央行降息后,上证综指率先有所反应,但随后中小板和创业板的表现明显好于上证综指,尤其是创业板开市后,在后两轮降息周期中均获得相对最高的收益率。

中金公司认为,在未来3-6个月建议关注如下主线:1)在高物价期间往往相对跑赢的食品饮料、医药以及部分服务行业,以及受益于偏高食品价格的农业及相关领域;2)受益于5G及应用周期深化、中国科技企业产业链重构两条主线的科技相关行业;3)在消费板块中相对落后、估值低、预期低、仓位低但未来有可能积极变化的行业,如家电、汽车等。另外绝对低估值、大市值的金融板块在物价走高的阶段可能也有相对收益,对上游原材料维持偏审慎的看法。

招商证券认为,2019年开始,A股再一次迎来熊牛转折,开启了新一轮七年周期。2020年政策层面大力鼓励发展权益类公募基金,并引导外资、保险、社保基金、养老金等中长期资金入市,增量资金仍有入市潜力。同时,在地产财富效应减弱、股市投资价值凸显的阶段,居民资金可能加快入市,并带动公募基金规模持续扩张。2020年A股资金净流入规模较2019年继续提高,或达5000亿元。

联讯证券在新发布的2020年A股策略展望中乐观地表示,“岁末年初将迎来政策密集期,行情有望被点燃,2020年有望挑战3700点区域,上半年行情或更为确实。”基于的判断依据为A股业绩短周期见底以及外围环境将由负面转向友好等因素。

光大证券认为,滞胀限制了短期的市场上行空间,意味着短期大幅上涨的空间有限,但估值隐含增速预期回落至5.6%,意味着市场下行的空间也不大;明年一季度,滞、胀同步改善的概率较大,市场有望开启弱复苏下的牛市,因此,对于当下而言,是值得回调即买进的底部配置期。

金融股或率先受益

联讯证券数据显示,在历年首次降息后,前一个月,前三个月以及前六个月的时间内,创业板指相对上证综指的超额收益率平均值分别达到-9.11%,3.78%以及29.37%。从历次降息后行业的表现来看:非银金融、公用事业、建筑材料以及医药生物板块在首次降息后率先启动;在首次降息后半年内,建筑材料、建筑装饰、房地产、国防军工以及传媒板块的累计涨幅领先。

华泰证券认为,从业绩表现的角度来看,A股上市券商1-9月共实现营业收入2744.6亿元,同比增长47.5%;归母净利润797.3亿元,同比增长65%。随着未来券商竞争更加多元化,主动战略转型以及拥抱对外开放的综合大型券商将迎来广阔的发展天地。维持对行业的长期看好,继续推荐中信证券、中金公司、华泰证券,重点关注中信建投以及低估值组合(海通证券、国泰君安、招商证券)。

中信证券认为,短期来看,券商板块受三大积极因素托底,一是中美贸易战短期缓和,各类外部因素影响钝化;二是三季报披露期结束,市场将迎来4个月的业绩空窗期,风险偏好有望提升;三是券商板块估值回归低位,相对配置价值凸显。整体来看,积极因素大于风险因素,短线投资者可首要关注东方财富。长期来看,龙头券商发展空间仍值得期待。随着国内直接融资市场的扩容、对外开放进程的推进,证券业供给侧改革将持续深化,综合实力突出、风控制度完善的龙头券商将受益于行业集中度的提升,建议长线投资者首要关注中信证券、华泰证券、招商证券。

长期来看,龙头券商发展空间仍值得期待。一是宏观经济面临增速下行压力,叠加非银金融机构流动性问题悬而未解、全球央行开启降息周期、国内通胀率见顶回落等因素,我们认为货币政策将维持边际宽松,这将有助于市场交易活跃度的提升。二是多项资本市场增量改革政策陆续落地,包括但不限于科创板、创业板、沪伦通、股指期货、券商托管结算、结售汇等领域,为券商拓宽业务疆界。随着国内直接融资市场的扩容、对外开放进程的推进,证券业供给侧改革将持续深化,综合实力突出、风控制度完善的龙头券商将受益于行业集中度的提升,建议长线投资者首要关注中信证券、华泰证券、招商证券。