【招商宏观】有关通胀的三点讨论——10月全社会债务数据综述

时间:2019-11-16 09:40:24 热度:37.1℃ 作者:网络

全市场权威的债务、杠杆数据解读,只有债务周期不会说谎!

在过去的一个月中,国内股债双双小幅下跌,虽然权益表现略逊我们的预期,但大体上与我们的判断相符(详见《四季度的两种情景——9月全社会债务数据综述》,2019-10-19)。在上一篇债务数据综述中,我们讨论了在通胀确定上行背景下的两种情景,即产出能否有效跟随,结论是,只要通胀上行不触发政策转向收紧,目前多股空债的大环境就不会发生变化。在本篇报告中,上述观点不变,我们进一步讨论通胀,就市场关注的方面给出三点核心结论:

第一,通胀是全面性的还是结构性的?全面性的。在2018年底的年度报告中,我们前瞻性的提出,到2019年四季度,需担心通胀风险(详见《2019,期待出清,谨防过热——2019年债务周期展望》,2018-12-20)。我们对于通胀全面上升的逻辑一直没有变化,从资产负债表的角度来看,资产端永远等于负债端(含所有者权益),我们用实体部门债务余额同比增速拟合负债端的变化,2018年11月以来温和上行,从历史上看,在政策未发生转向的情况下,负债增速的趋势不会发生变化。资产端由量价两个部分构成,我们用实际GDP同比增速拟合资产端数量的变化,去年底以来保持下行,因此价格必然上涨,才能配平资产负债表的两端。从宏观上讲,当资产端的数量跟不上负债端扩张时,就会产生通胀的压力,刚开始也许表现在一些个别商品方面(特别是供给端恰好出问题的商品),但最终会产生全面通胀,这一次也没有什么不一样。

第二,通胀是否会在明年下半年自行回落?不会。目前市场上流行的一种观点是,到2020年下半年,通胀会趋于回落,这主要是基于基数的考虑,而价格环比的变化是无法确定的。从上述资产负债表的角度分析,通胀要转头回落只有两种可能,一是负债端增速转头回落(这个需要先看到政策转紧),二是资产端产量上行的幅度超过负债端(这非常罕见,通常意味着潜在经济增长中枢的上移,而中国和全球现在面临的则是潜在增长中枢的下移)。

第三,通胀最终是否会引发政策转向收紧?会的。既然通胀是全面性的,又不会自行回落,那就意味着,通胀上升最终会触发政策转向收紧。从现有的数据计算,我们认为,在2020年一季度政策会发生转向,政策顶的出现将带来资产价格走势的剧烈变化。

国内方面,10月财政、货币双双略有收敛,政策的克制超出我们的预期;10月宏观数据则延续了季初走弱的情况,但幅度比较温和,PPI同比增速10月见底和制造业投资的小幅改善令人期待。从高频数据上看,11月政策大概率转向边际略有放松,从而对各类资产形成不同程度的支持。目前我们尚未看到任何政策转紧的信号,但就现有数据推算,明年一季度政策转紧的概率较大。

国际方面,在8月进入至暗时刻后,9月除美国外的其他经济体纷纷出现不同程度的恢复,美国则继续走弱。就我们监测的15个经济体而言:日本位于前端,目前已基本接近顶部;中国、其他新兴、欧元区和英国位于中端,目前已基本接近(或到达)底部;美国位于后端,目前仍在下行,明年上半年或能见底。8月以来,美国货币和财政政策双双转向放松的情况未变,特朗普的目的大体已经达到,这可能为中美贸易谈判营造一个较好的环境。此外,上述变化也有利于商品价格和风险偏好的提升。我们倾向于认为,本轮美国经济增速下行的底部可能在明年上半年出现,单季实际GDP同比增速的底部在1.5%左右(详见《中美贸易谈判回顾及展望》,2019-10-14)。

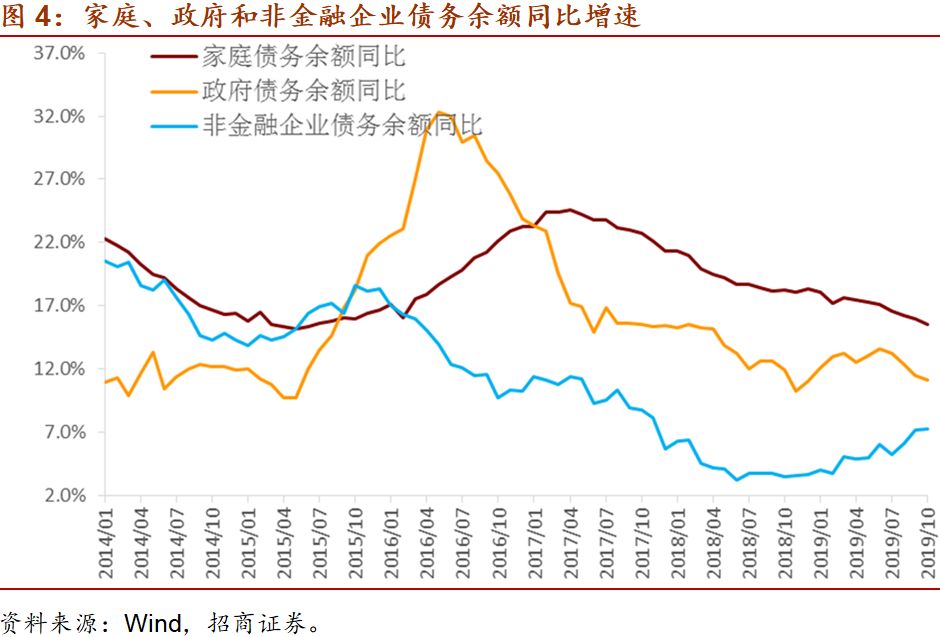

10月实体部门债务余额同比增速小幅回落,我们维持此前的观点,即本轮实体部门加杠杆并没有结束,四季度实体部门负债增速有望再创新高,但比6月末的水平高出的幅度将比较有限。从结构上看,家庭和政府10月负债增速均继续下行,应是政策有意为之的结果;非金融企业负债增速则继续上升,尽管幅度甚微,但质量改善。从现有数据看,11月末实体部门负债增速或能上升至接近甚至超过6月高位的水平。

金融机构方面,10月银行和非银金融机构负债同比增速双双下降,10月广义金融机构负债同比增速录得4.0%,前值4.4%。基础货币余额同比转正,银行超额备付金率下降0.4个百分点至1.7%。综合各项数据,10月货币政策展现除了略紧的状态,超出我们的预期。

合并来看,我们在年初总结的三条主逻辑仍然成立:第一,无需对今年的全球经济过于悲观,非美经济体的底部推迟至年中附近,美国经济温和下行;第二,中国实体部门负债增速于2018年11月见底,年内震荡上升;第三,年内货币政策放松空间非常有限。与之相对应的国内资产配置策略是,多股空债。4、5月份是对上述主逻辑的第一轮冲击(国内政策收紧、资金外流、5月初第一次川普冲击),7月基本消退;8月初的第二次川普冲击是对上述主逻辑的第二轮冲击,在8月上旬基本消退。市场向主逻辑回归。

一、 全社会债务情况

我们测算的数据显示,截至10月末,中国全社会总债务余额296.4万亿,同比增长7.2%,前值增长7.3%。

分结构来看,10月末,金融机构(同业)债务余额64.0万亿,同比下降1.7%,前值同比下降1.8%。

10月末,实体部门(家庭、政府、非金融企业)债务余额232.5万亿,同比增长10.0%,前值增长10.1%。

具体来看,10月末,家庭债务余额53.3万亿,同比增长15.5%,低于前值16.0%,再创2017年4月以来本轮下行周期的新低;其中中长期贷款余额增速录得16.7%,低于前值17.0%,短期贷款余额增速录得12.2%,大幅低于前值13.3%。我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。10月末,政府债务余额58.2万亿,同比增长11.1%,低于前值11.5%;现有高频数据显示,11月政策或边际转松,即政府负债增速大概率超过10月。目前来看,四季度政策空间已完全打开,政策则会根据数据做出反应。我们倾向于认为,四季度的政策环境整体会较三季度略有松弛。10月末,非金融企业债务余额120.9万亿,同比增长7.2%,略高于前值,创去年年底本轮上升周期以来新高,从结构上来看,质量有所改善。PPI在连续三个月环比负增长后,连续两个月环比正增长,预计10月PPI同比将触及底部,盈利底的出现将有利于非金融企业正常融资需求的恢复。

在分析非金融企业时,我们建议将其分解为两个部分:一是市场化程度比较高的部分,可以用工业企业数据进行较好的拟合;二是僵尸企业,所谓“僵”指的是负债对于盈利的反应僵化,可以用国有企业数据进行较好的拟合。图5的数据显示,本轮工业企业去杠杆始于2011年中期,其债务余额同比增速从2011年中的20%降至2016年7月份的4.5%,有比较明显的出清。而随着供给的减少,2016年初工业企业盈利开始持续好转,并引发了此后杠杆的增加,2017年4月工业企业负债同比增速升至6.7%;在工业企业加杠杆的过程中,伴随着制造业投资和民间固定资产投资的恢复,对中国经济形成了一定程度上的支持。但在2017年4月至2018年底之间,工业企业负债增速触顶回落,这与2017年一季度其盈利见顶相符。2019年9月工业企业利润同比下降5.3%,8月同比下降2.0%;工业企业利润率处于2011年以来同期的中游水平,不过毛利率表现较好,是2011年以来同期的次高水平(仅次于2018年);资产周转率仍是2011年以来同期的最低水平。从负债的角度,9月工业企业负债余额同比增长5.4%,高于前值5.0%,连续两个月上升。根据现有的数据,我们预计,以工业企业盈利增速衡量,本轮盈利底部已经在年初形成,以PPI同比增速衡量,本轮盈利底部在10月形成。非金融企业去杠杆的空间很小。对于国有企业而言,2013年有数据至2017年11月之间,剔除掉一段不可比的部分,其债务余额同比增速在绝大多数时间里稳定在10%-15%之间,2017年底以来,该数据出现明显下降,2018年11月末降至7.6%的历史最低水平,但12月反弹至8.1%。2019年7月国有企业利润同比增长7.9%,6月同比增长2.6%;7月以来,财政部停止公布国有企业的资产、负债数据。我们倾向于认为,政府在长期仍将致力于国有企业市场化改革,关注由此带来的信用风险释放和信用利差重估。2019年信用市场面临的违约压力会小于2018年,更加需要关注的是估值风险。

二、 金融机构资产负债详解

我们对第一部分中金融机构的债务口径进行拓展,截止10月末,广义金融机构债务余额107.0万亿,同比增长4.0%,低于前值4.4%。其中,银行债务余额82.7万亿,同比增长8.1%,低于前值8.4%。分结构来看,各科目余额增速涨跌互现,涉及到同业的负债增速均有下行,对央行负债增速上升至同比下降4.9%,前值同比下降9.0%。非银金融机构债务余额24.4万亿,同比下降7.8%,前值同比下降7.1%。

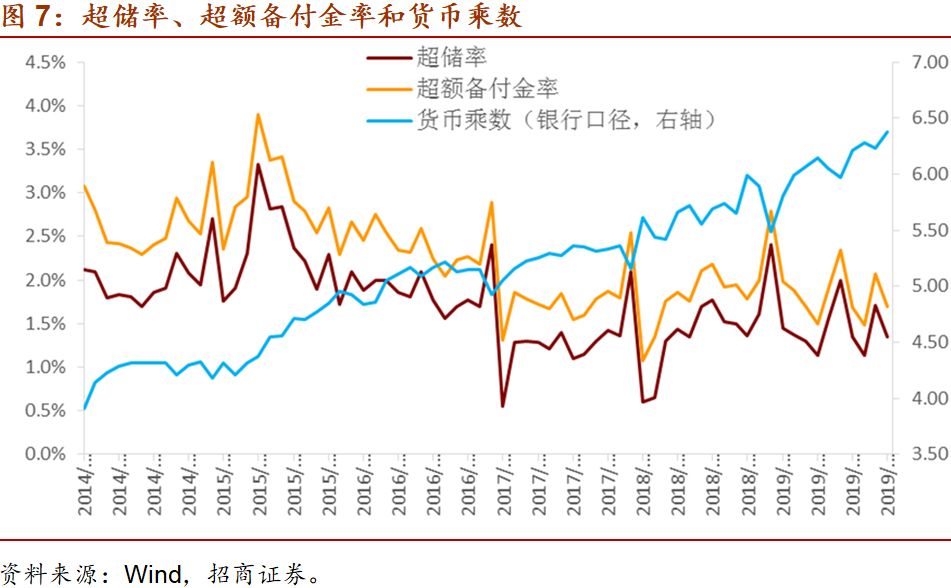

我们再来看金融机构的资产端,一般而言,在流动性资产充裕背景下的去杠杆称之为主动去杠杆,对应流动性边际松弛;在流动性资产紧张背景下的去杠杆称之为被动去杠杆,对应流动性边际收紧。对于银行而言,我们认为,观察流动性资产充裕与否的关键指标是超额备付金率,其与货币乘数基本保持负向相关关系(除降准形成的干扰之外)。2016年中本轮去杠杆以来,真正意义上的货币政策放松(即供给增加带来资金面松弛)我们只看到过两次,分别是2018年的6月和2018年12月-2019年1月。10月银行超额备付金率录得1.7%,低于前值2.1%。10月货币乘数录得6.37,高于前值6.23,再创历史新高。整体来看,10月虽然基础货币供给边际增速,但更多转化为法准沉淀在央行负债端,银行和非银金融机构边际缩表,流动性反而有所收紧。

对于非银金融机构而言,我们认为,观察流动性资产充裕与否的关键指标是其存款余额的同比增速。我们在这里选取计入M2的非银金融机构存款,数据显示,10月该数据同比增长3.7%,前值同比增长1.8%。结合负债数据,我们认为其流动性压力基本稳定,但央行对金融风险仍高度关注。

合并银行和非银金融机构来看,再考虑到通胀的绝对水平,我们对于货币政策持续放松的预期不高。不过,在连续4个月偏紧后,后续进一步收紧的概率有限,11月或有望边际略有转松。从基础货币供给的角度来看,10月末其余额同比增长1.8%,前值同比下降1.7%。

此外,根据标准M2的定义,即四部门(家庭、政府、金融机构、非金融企业)持有的可动用的现金和存款,我们构建了新的广义货币供给指标(NM2),数据显示,其与M2的走势相似,但2017年以来绝对水平更低,反映了金融去杠杆力度更大的影响。不过,2018年7-12月,上述情况略有逆转,对应实体部门转而成为去杠杆的重点。今年以来,政府逐步带动实体部门增加杠杆,货币整体中性,抑制金融杠杆;10月NM2同比增长7.8%,低于前值7.9%,低于M2同比增速(8.4%)。

三、 资产配置

我们在年初总结的三条主逻辑仍然成立:第一,无需对今年的全球经济过于悲观,非美经济体的底部推迟至年中附近,美国经济温和下行;第二,中国实体部门负债增速于2018年11月见底,年内震荡上升;第三,年内货币政策放松空间非常有限。与之相对应的国内资产配置策略是,多股空债。4、5月份是对上述主逻辑的第一轮冲击(国内政策收紧、资金外流、5月初第一次川普冲击),7月基本消退;8月初的第二次川普冲击是对上述主逻辑的第二轮冲击,在8月上旬基本消退。市场向主逻辑回归。

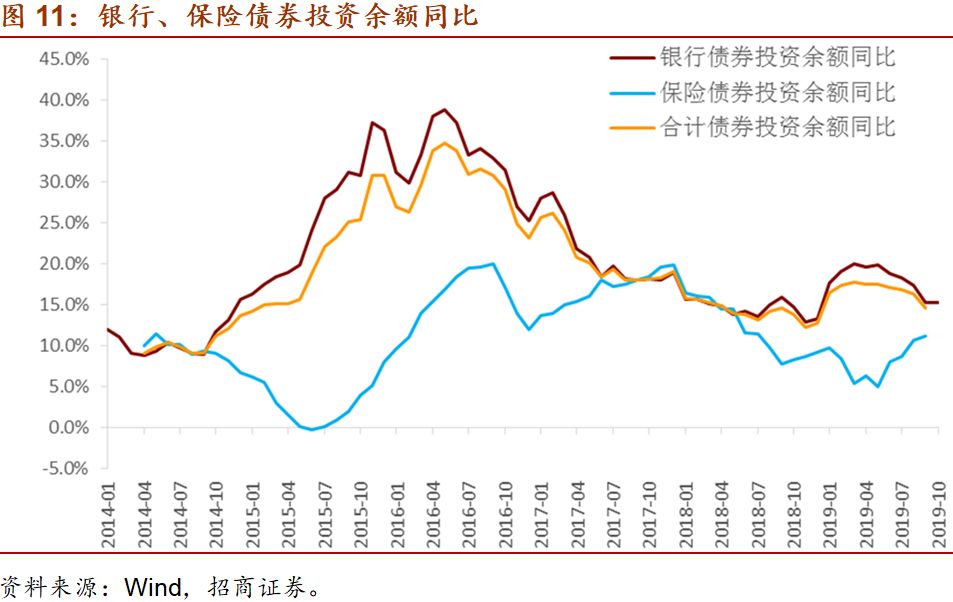

此外,2019年10月,银行债券投资余额同比增速录得15.3%,略高于前值15.2%,显示银行配置力度在连续下降后暂时企稳,与银行10月边际缩表不符。

对于商品和汇率而言,8月底的第三次川普冲击刺激美元指数上涨,9月初突破99,创出2018年初本轮美元上升周期的新高;随后,美元指数自高位震荡,10月以来出现小幅回落。国际商品价格方面,8月底的第三次川普冲击再次打压CRB现货综合指数,但幅度有限,9月中旬以来实现企稳回升。通过与2015年底、2016年初的极差情景进行比较,我们倾向于认为,非美经济体进一步下行的空间已经非常有限,美国经济至少在未来几个季度将继续回落,商品价格进一步下降的空间非常有限,美元进一步升值的空间则非常有限,如果全球货币政策过度放松,则会加剧通胀上行转。

对于房价而言,在家庭部门去杠杆的背景下,一二线等前期涨幅较大地方的房价大概率会继续震荡下跌。