被卷入暴力催收!湖南永雄赴美IPO能走多远?

时间:2019-11-06 11:11:11 热度:37.1℃ 作者:网络

腾讯财经与巨丰投顾有关“财经观察家”联合出品事宜签订合作备忘录

【让投资更美好:投资者教育系列节目】之九十八

本期嘉宾:德邦基金首席市场分析师吴煊

【核心观点】

1、美国证监会披露时间窗口把握特别微妙,因为就在10月21号,国内最大的信用卡在线服务平台51信用卡,因为委托外包催收公司使用软暴力手段催收债务,涉嫌寻衅滋事被警方调查。

2、湖南永雄董事长谭曼是律师出身,知道中国法律,也知道中国法律的边缘和红线。恰恰是因为懂法律,他才能够干催收行业。

3、今年1月份,公司董事长谭曼和相关人员向中平资本及其附属公司出售了200万股普通股股份,套现3亿元。

4、2017年、2018年、2019上半年,南永雄的前五大客户贡献收入分别是99.2%、90.2%和79.2%,公司对于前五大客户的依赖度非常高,如果出现对客户过度依赖,在国内上市肯定不行。

5、为什么湖南永雄没有选择在国内上市,而选择赴美IPO?第一国内的监管政策不允许,第二国内的监管环境持续收紧。

【新闻背景】

一向低调闷声发大财的催收机构竟然开始走上前台。近日,美国证监会(SEC)官网披露,湖南永雄资产管理集团递交了招股文件,从其披露的文件来看,在国家重点整治催收行业的同时,催收巨头湖南永雄逆势准备登陆美国资本市场。其实这并不是湖南永雄第一次冲击资本市场。早在2018年10月11日,湖南永雄就已经向美国SEC递交了招股书。甚至在更早之前,湖南永雄还意图登陆新三板,但因种种原因搁置。湖南永雄作为一家催收服务提供商,在招股书中称,其给中国前十大商业银行中的7家提供服务,在全国29个城市的运营中心有10915名全职催收人员,占员工总数95%。湖南永雄为何高调赴美IPO?低调赚钱不行吗?

湖南永雄到底是什么企业?为什么选择远赴千里之外的美国去上市?

10月23号,湖南永雄资产管理公司披露IPO招股说明书,这家成立仅仅只有五年时间的公司,现在却拥有446亿元,在催逾期的贷款总额也号称中国最大的催收服务提供商。可能很多人不理解说这是什么概念,说白是要债的,如果大家信用卡没还,那有可能就面临被催收。

永雄集团计划通过纽交所上市募资不超过2亿美元,折合人民币14亿元,用来提升公司现有的业务和运营中心能力,改进升级科技和资讯科技基础设施,听着好像确实是高大上,说白了就是要建大数据分析中心,让催收的效率更高。

但是业内有这样的一个说法,美国证监会这一次披露时间窗口把握特别微妙。10月21号,国内最大的信用卡在线服务平台51信用卡因为委托外包催收公司使用软暴力手段催收债务,涉嫌寻衅滋事被警方调查。

招股书显示,目前公司是拥有3000多家金融催收机构,光信用卡催收机构就有一千多家,公司最大的是催收人员,全国29个城市运营中心,拥有超过1万名全职催收人员,而且公司有超过1100名催收专家,专职催收专家,水平更高,这些催收人员占到公司员工总数的95%。

在湖南永雄的高管团队中,董事长为谭曼,谭曼在2000年的时候毕业于湘潭大学法学院,然后在2006年创办了湖南裕邦律师事务所。

2014年,永雄资产创办后并购了裕邦律师事务所作为公司最早的运营核心团队,因为是做律师出身,知道中国的法律,也知道中国法律的边缘和红线。恰恰是懂法律,他才能够干催收这个行业。

公司副董事长为张化桥,可能很多炒股票的人对张化桥这个名字并不陌生,张化桥原来是瑞银中国区的副总经理,拥有30多年的企业融资经验。另外一个董事是原海通证券董事长王开国,这两位可以说都是大名鼎鼎。有了这两个人湖南永雄走向资本市场这条路是确定的。

这里面其实有一个问题, 2015年在国内还有一家催收巨头叫一诺银华,当时高调宣布启动新三板挂牌工作,但是最后因为国内监管政策的原因,最后无疾而终。

当时永雄资产其实也宣布要挂牌,最后也是无疾而终。说白了,这些公司之所以没有登陆中国资本市场,其实核心原因就是跟国内的监管政策有很大关系。

在今年上半年,湖南永雄在全国范围内关闭了20多个地区的分公司,说明公司业务范围在收缩。而且在今年1月份,公司董事长谭曼和相关人员向中平资本及其附属公司出售了200万股的普通股股份,套现3亿元。

为什么在上市前夕套现?这里面值得玩味,到底是对公司此次赴美IPO信心满满?还是信心不足?是不是提前锁定利润?

接下来梳理一下湖南永雄的业务模式,包括它近几年的财务状况,还有就是国内整个监管政策环境,对于湖南永雄IPO到底会产生哪些影响?

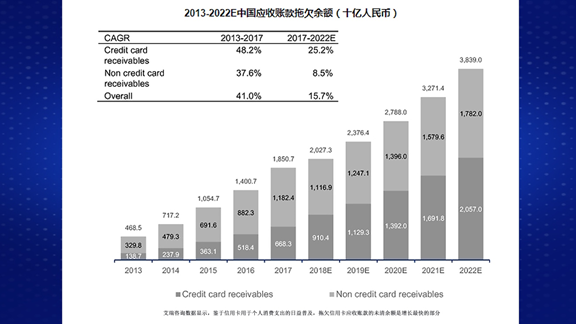

整个中国应收账款拖欠金额基本上呈现持续增长,这与国内整个经济增速放缓有很大关系。这里面涵盖了一部分企业的应收账款的逾期,同时也与这几年银行,大力开展信用卡业务有关。

说白了,很多人在办了信用卡之后,利用了信用卡的信用额度套现、恶意透支等,当然还有些因为个人原因还不起钱,导致了逾期。正是因为这种逾期才给了整个催收行业发展。

【新闻背景】

今年以来,催收行业尤其是暴力催收等不规范行为被重点打击,催收行业陷入舆论的风口浪尖。10月21日,杭州警方通报引起行业震荡的51信用卡被调查一事,也是因为51信用卡委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。而正是在这样一个“暴力催收人人喊打”的档口,催收巨头湖南永雄向美国证监会递交招股文件,若IPO成功,湖南永雄将成为中国首家美股“催收第一股”。

湖南永雄是否涉嫌暴力催收?在眼下监管趋严整治乱象的时期,湖南永雄又能走多远?

从2016年到整个2019年的上半年,湖南永雄的营业额呈现出持续递增的态势,但是在今年上半年营业额出现了下降,营收增长了75.8%,利润下降了31.9%。

公司的解释是:2019年上半年因为关闭了大约20个新开的地区办公室,并且在二季度对公司业务进行了全面的合规审查。可能部分清理了一些不合规的业务,导致公司出现了业绩下降。不过公司称7月份和8月份大多数运营指标已恢复至正常水平。

成立至今,目前湖南永雄的在催逾期贷款达到了446亿元,主要为信用卡逾期和网贷催收。尤其在信用卡的应收账款回收市场,湖南永雄的应收账款高达289亿元人民币,可以说高居行业第一名。国内有十家商业银行,其中就有七成是公司的客户,所以不论是在应收账款的规模,还是催收人员的规模上,永雄都是远远超过同行。

但是可以看到它对于前五大客户的依赖度非常高。2017年2018年包括今年的上半年,前五大客户贡献的收入分别是99.2%、90.2%和79.2%,尽管在今年上半年有所下降,但实际上公司对于整个前五大客户的依赖度是非常高的。

如果出现对客户过度依赖,在国内上市说白了肯定是过不去的,因为国内证监会发审委一定会问。所以说对于核心客户收入的贡献过度依赖,它会成为一个发行上市的一个重要的一个阻碍。

不过,有三家客户已经停止了与湖南永雄在部分地区的合作。这三家客户其实都是商业银行,因为客户投诉的比较多,不得不终止了和催收公司的合作。

在整个消费投诉平台,与湖南永雄以及上游委托方相关的投诉信息竟然高达数十条。涉及窃取个人信息、曝通讯录,拨打单位同事的电话进行骚扰侮辱,甚至威胁,软暴力催收行为特别多。

此前,最高院和最高检、司法部、公安部印发了《关于办理非法放贷刑事案件若干问题的意见》的通知。对于催收行业来说,监管是收紧的,可能要上紧箍咒了。

这一块影射出一点就是对于湖南永雄赴美IPO,大家自然心里有结论:第一国内的监管政策不允许,第二就是国内的监管环境的持续收紧,包括相关法律的细化,对于公司未来的经营模式会有很大的潜在风险。公司也表示,风险其实主要来自于监管风险,监管态度、监管政策导向会对公司的业务产生重大的影响。

但是远赴美国进行IPO,是不是就能够避开监管?这肯定不能的,因为公司的主体毕竟是在中国。即便是在美国上市,如果在国内、在催收出现了重大问题,相信监管依然会处罚它。

所以对于公司来说赴美上市,第一前途未卜,我们不知道最后美国证监会能不能够顺利地批准它上市。第二即便是完成上市,对于公司来说,未来也并非一片坦途。大家会发现今年上半年公司实际上营收在增长,但是净利润却出现了超过三成下跌,那么这说明公司业务现在所付出的成本越来越高。

另外,如果出现暴力催收或者软暴力催收,必然会引发投诉。这种投诉就有可能带来其他结果,第一,公司涉诉必须要付出更多的精力财力。另外一个如果投诉比较多,作为委托方,这些金融机构、商业银行必然会比较审慎的选择合作,甚至有可能部分终止合作,这样的话对公司来说一定会产生业务的冲击。

所以从湖南永雄来看,尽管是一个个案,但是投资者还是要对整个金融业态、金融生态链,包括催收行业有一个全面客观清醒的认识。

(来源:一股清泉文化传媒)