年度重磅研报丨全球投资洞察与中国新热点

时间:2020-01-18 20:40:25 热度:37.1℃ 作者:网络

《2019高临咨询全球年度投研回顾》通过对独家数据的分析、整合,从不同机构类别的活跃度、咨询量、关注赛道等视角解构了2019年在亚洲、欧洲和美国市场的主要投资趋势、行业研究热度及其中焦点公司,并对比分析了相关逻辑。

我们发现,亚洲市场已经成为资本活跃度最高的市场,投资频率和额度在过去一年都有明显提升。

从行业赛道上看,亚洲、欧洲和美国的关注点也不尽相同:

相比亚洲市场的投资者最关心电商和外卖,欧洲市场对于消费赛道的关心明显降低,投资者最关心的是旅游行业。而美国市场的投资者更关心技术驱动的通信行业。

全球投资变化对比

高临咨询梳理了欧洲、美国和亚洲的年度业务数据,基于2017-2019年客户咨询总量的变化,我们分析得出:

- 市场对早期投资和股权投资类的项目最有兴趣;

- 亚洲市场正在成为资本最关心的市场;

- 美国投资者更倾向于新兴赛道的投资;

- 企业用户受到资本寒冬的影响最为明显;

- 亚洲和美国市场的新入局投资者更倾向于股权投资;

- 欧洲市场是受到资本寒冬影响最小的市场。

基于数据我们发现:

1. 市场对早期投资和股权投资类的项目最有兴趣。在2017年到2019年,咨询客户的活跃度最高,其次是私募类客户。

2. 亚洲市场的客户活跃度最高,正在成为资本最关心的市场。从过去三年的投资咨询总量可以看出, 亚洲客户的占比不断上升。

3. 在资本寒冬中,美国投资者相比股权投资和对冲基金投资,更倾向于新兴项目的投资。在数量最多的咨询客户中,各市场客户的占比在近三年发生了比较明显的变化:2017年,关注欧洲市场的客户较多;随后,美国市场的咨询客户活跃度增长明显,而关注亚洲市场的客户虽然也有所增长,但相比美国市场在投融资数量上仍明显偏低。

4. 2019年企业用户的投资咨询总量出现了明显下滑。企业类客户是最大亚洲市场独有的客户类型,但由于资本寒冬影响,咨询总量细化明显。

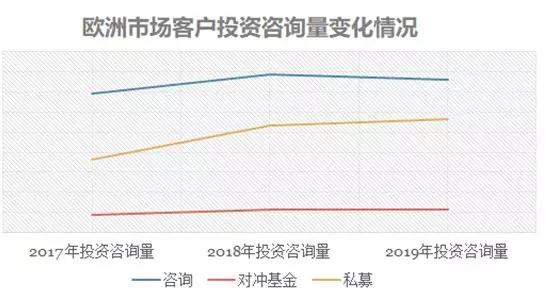

5. 在进入资本寒冬后,亚洲的对冲基金投资者活跃度仍处于上升状态,而欧洲市场的对冲基金投资者活跃度明显降低。对冲基金类客户总体规模不大,投资咨询总量的年增长量在200个以上,但2019年的增速相比2018年有明显下滑。

6. 同时,私募类投资者在资本寒冬分化明显。高临数据显示, 在亚洲市场虽然私募类客户的占比仍在扩大,但其增速已经放缓,换句话说,亚洲市场的整体增速也处于渐趋平稳的状态;相比之下,欧洲市场的增速下降更为明显,可以看出, 在老牌投资标的市场,股权投资客户的活跃度正在降低;与此同时,美国市场的私募投资者活跃度在过去三年增速没有明显变化,处于平稳上升状态,可以看出, 在股权投资领域美国市场受到资本寒冬的影响不大。

7. 在亚洲市场,新入局的投资者更倾向于股权投资。事实上,在资本最关心的亚洲市场,私募类客户的占比在过去三年逐渐增加。

8. 在进入资本寒冬期后,美国市场的新入局投资者更加倾向于股权投资。在投资者第二关心的美国市场,咨询类客户仍占据主要位置,但是2018-2019年间,私募类客户增幅远超咨询类客户和对冲基金客户。

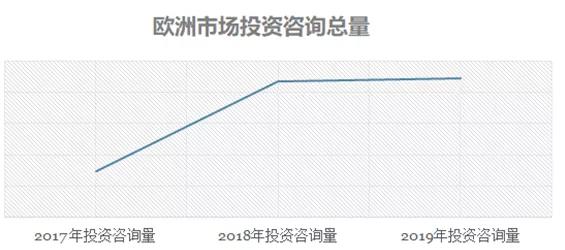

9. 欧洲市场是受到资本寒流冲击影响最小的市场。在欧洲市场,投资者的活跃度在资本进入冷静期后变化最小,虽然咨询投资者的投资咨询总量出现下滑,但是私募投资者的投资咨询总量仍处于平缓增长状态,同时 对冲基金投资者虽然总量较少,但基本没有收到资本寒冬影响。

事实上,欧洲市场近两年的投资咨询总量趋于稳定,变化并不明显。

同时,从美国市场的投资咨询总量走势可以看出,虽然增速有所放缓,但在2019年仍有较大涨幅。换句话说, 仍有新入局者看好资本寒冬期带来的行业新机会。

而在亚洲市场,进入2019后投资咨询总量增速放缓,增幅明显小于美国市场。可以看出, 在进入资本冷静期后,新入局投资者对于亚洲市场的兴趣相对降低。

年度行研热点赛道对比

- 亚洲市场最关心外卖和电商赛道;

- 欧洲市场最关心旅游赛道;

- 美国市场最关心电信相关赛道。

全球最受欢迎Top30行业访谈记录

上述热点话题是基于高临论坛访谈记录下载量排序得出,从中可以分析在亚洲、欧洲和美国不同市场间投资者对于不同细分赛道和公司的关注程度。

访谈记录详情请联系您所在地域的客户经理(现有客户),其他请email至[email protected]。

从资本最关心的细分赛道的角度来看,不同市场间的差异较大:

亚洲市场的投资者最关心电商和外卖赛道。首先,作为中国市场竞争的红海区域, 电商行业已经进入“大鱼吃大鱼”的后并购整合时代;另一方面,受到政策驱动,电商“出海”开发新兴市场成为资本关心的重点;而在外卖赛道, 头部玩家美团外卖、饿了么已经完成了对一二线市场的瓜分,正在向三四线、甚至更低线城市下沉。

其次,受到消费主力年轻化影响,电商赛道与互联网、人工智能等新技术结合的更为紧密。 电商直播卖货成为2019年薪的风口。

再次, 由“悦己消费”带动的“网红消费”仍然是资本关心的重点。新零售咖啡、网红茶饮等靠营销拉动的消费市场,投资者的关注度仍然较高。

欧洲市场对于消费赛道的关心明显降低, 投资者最关心的是旅游行业。其原因一方面在于欧洲市场基本已经完成“消费升级”的转变,物质类的消费品增量市场已经见顶;另一方面,随着中国游客赴欧旅游的增加,行业已经进入新的人口红利时代。

投资者在欧洲市场第二关心的是传统制造业。由于技术的领先性,欧洲市场的传统制造业玩家在全球范围内处于头部位置,随着资本进入冷静期,投资者更喜欢在抗风险能力强的头部玩家身上下注。

相比欧洲和亚洲市场, 美国市场的投资者更关心技术驱动的通信行业。流媒体、5G技术等细分赛道都受到投资者的持续关注。主要是由于中美贸易战、华为事件等大环境的影响, 中美在5G时代的技术竞争已经成为未来通信行业的主要争夺点。

其次, 受到资本寒冬影响,围绕降本增效的企业服务赛道也受到了投资者的青睐。虽然亚马逊等头部玩家已经完成了在云服务等全场景企业服务领域的布局,但是在管理自动化、在线招聘等细分赛道,具备明显优势且商业模式较为清晰的企业仍是资本关注的重点。

同时, 医疗行业热度持续,在数量和金额上一直领跑投融资市场。具体来看,2019年医疗赛道除了技术推动的创新药物和医疗器械行业持续火热外,互联网医疗、人工智能诊断等“跨界”项目也受到资本的持续关注。

焦点公司

亚洲 Top10 论坛访谈记录

在亚洲市场投资者最关注的10大热点话题中,可以看出投资者最关心的焦点公司就是美团外卖。

美团外卖是美团点评旗下网上订餐平台,于2013年11月正式上线。据QuestMobile数据显示, 截至2019年底,美团外卖是中国第一大外卖平台,日活用户数已达到6985.86万,约为第二大外卖平台饿了么的六倍。

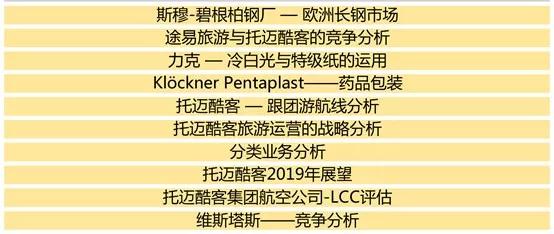

欧洲 Top10 论坛访谈记录

欧洲市场的投资者们最关注的焦点公司则是 Thomas Cook(托迈酷客)。

Thomas Cook成立于1841年,总部位于英国,是世界上的第一家旅行社,也是欧洲最大的休闲旅游集团之一。2015年,Thomas Cook进入中国,与复星集团成立合资公司托迈酷客,并逐渐加大对中国市场的投入。2019年9月,Thomas Cook因债务重组问题在英国进入破产程序,但中国业务并未受到影响。

美国 Top10 论坛访谈记录

而美国市场投资者最关心的话题来看,AT&T无疑是最受瞩目的焦点公司。

AT&T(美国电话电报公司)是一家美国电信公司,成立于1877年,曾长期垄断美国长途和本地电话市场。AT&T在近20年中,曾经过多次分拆和重组。目前,AT&T是美国最大的本地和长途电话公司,主要业务包括为国内国际提供电话服务、提供商业机器、数据类产品和消费类产品、还为用户提供海底电缆、海底光缆、通信卫星等各种服务及租赁业务。

热门赛道

高临咨询基于2019年内中国市场的投融资热度,总结了过去一年最受资本关注的八大行业,投资机构可通过投资热度分析预测未来大型交易的分布。

01

医疗

在全球范围内,受老龄化加剧和政策红利推动,医疗行业仍是最受资本青睐的大赛道。2019年医疗赛道高速发展,融资额度和融资频次不断加码,创新药物、医疗企业、医药电商、三甲医院等多个细分赛道都有大额融资出现。

具体来看,受政策红利推动, 创新药物仍是医疗行业的最热门赛道,融资额度和频次均领跑全年的投融资市场。其中,针对肿瘤的创新药物仍是资本最关心的赛道。但肿瘤药物行业具有盈利高、风险大、进入壁垒高的投资特点,除了市场风险外,企业还需要承担研发风险,因此资本对肿瘤药物领域一直抱有长线期待,在原研药和仿制药领域,均有大额融资出现。

此外,已经研究多年的慢病治疗手段和药物在2019年成为资本关注的重点之一。针对心脑血管、精神、呼吸系统等疾病的慢病药物受到资本的持续青睐。

相比创新药物领域, 医疗器械具备研发投入低,回报周期相对较短的特点,近年增长速度持续高于药品市场。医疗器械是与科技联系最紧密的医疗细分赛道,受到技术创新影响较大,在2019年医疗器械与人工智能、互联网、机器人等行业跨界融合成为资本关心的重点,手术机器人、体外诊断等细分赛道都有大额融资出现。

另外, 以技术进步为主要推动力的的生物科技赛道,在2019年仍旧持续受到资本的热捧,基因测序、基因治疗、细胞治疗等细分赛道均有大额融资出现。相比创新药物等传统赛道,生物科技具备发展时间短、国内外技术差距小等特点,在未来可能成为中美技术竞争的关键点。而香港资本市场对生物科技公司“开绿灯”和创业板开放,也给很多生物科技公司提供了更多的融资途径。

值得一提的是,随着诊所证照的开放,和政府层面的从严监管, 过去几年大热的医美赛道在2019年进入冷静期。

高临咨询认为, 虽然创新药物赛道的投融资频次和额度一直呈现上升趋势,但是市场仍未进入饱和阶段,在慢病药物、血液制品等细分领域,具有创新突破产品的初创公司仍有很大的发展空间。相比之下, 受技术驱动的医疗器械赛道正处于发展的黄金期,部分大赛道已经有头部玩家崭露头角,但尚未出现全国性的垄断玩家。

02

教育

教育行业具有“逆经济周期”属性,在资本寒冬中,一直是受到资本关注的大赛道。

教育行业的投融资主要集中在K12教育和STEM教育赛道。在2019年登陆资本市场的新东方在线和思考乐教育都获得了投资者的超额认购。

随着社会力量快速进入市场, K12教育头部玩家已经在热门大赛道完成跑马圈地,正在向三四线城市下沉,行业集中度度有望进一步提高。

2019年起, 与创新技术相关的少儿在线编程受到资本的持续热捧,投融资贯穿全年。但从行业发展来看,整个领域的课程体系的研发和硬件设备都有待持续投入,行业仍处于相对早期阶段,形成比较完善的体系尚须时日。

在教辅、题库等传统赛道,与互联网、人工智能等新兴技术有了进一步融合,线上化已经成为主流。但融资仍主要集中在A轮以前,这也意味着,初创企业仍有机会。

除了技术上的跨界融合, 房地产、金融等领域玩家也开始表现出对教育行业的兴趣。其中,碧桂园、万达等地产商已经押注私立学校,平安保险也已经成功入股在线教育独角兽公司iTutorGroup。

高临咨询认为, 教育是资本长期看好的赛道,偶尔 “退烧”往往是短期热点事件的连锁反应。从整体来看,教育行业已经度过野蛮生长的阶段,进入行业调整期,资本对于教育行业逐渐趋于谨慎, 热门大赛道已经出现垄断玩家,优质项目持续受到资本青睐,资金和资源继续向头部玩家倾斜。但在一些新兴的细分赛道或与其他行业融合的新赛道,具有清晰盈利模式的小玩家还有机会。

03

乘用车

乘用车领域的投资在过去一年可以分为两个部分:一方面,随着补贴退坡,新能源汽车产业链上下游逐渐遭遇寒流;另一方面,随着汽车进入存量市场,关注服务领域和与人工智能等创新技术结合的汽车租赁、二手车、汽车维修等后市场服务与自动驾驶领域是资本新的押注方向。

新能源汽车行业享受政策红利多年,随着2019年补贴退坡, 新能源汽车制造和产业链上游整体遇冷。政策红利见顶、特斯拉等外资车企的冲击、消费者非刚性消费降低等因素,导致传统车企、新能源汽车及相关上下游产业都已进入市场调整的阵痛期。

不过,随着新能源汽车进入交付期,充电桩、动力电池等上下游产业链已经成为资本关注的热门赛道。但目前各个细分赛道仍处于早期阶段,投融资主要集中在B轮以前,暂未出现全国性垄断的头部玩家。

同时, 由于汽车进入存量市场,后市场服务赛道正在成为未来乘用车行业的主要增长点。

乘用车行业在2019年最大的改变是汽车后市场服务行业的快速发展。相比之前资本对于汽车赛道偏好新能源汽车制造、汽车上游产业链的“硬”投资,2019年资本更喜欢智能网联、移动出行服务、车主社交等“软”投资。一方面,相比“砸”硬件,这类投资的额度明显降低,投资回报也明显加快,在资本寒冬期,受到资本的偏爱;另一方面,这类汽车后市场的新兴赛道还未出现头部玩家,初创企业有较大发展空间。

值得一提的是, 站上人工智能风口的自动驾驶赛道,得到资本的进一步关注。事实上,在投资市场趋于理性的大环境下,无人驾驶、汽车后市场服务等细分领域与人工智能的结合是资本主要的投资方向。但由于技术和相关法律法规的限定,目前自动驾驶赛道仍未有头部玩家出现,资本更多持长期投资的态度。

高临咨询认为, 电动化是未来乘用车发展的方向,后补贴时期的阵痛,行业会最终消化。乘用车市场的整体发展将越来越倾向于产业链上下游的结合。依靠高频市场带动低频市场将成为行业发展的主流。由于政策、市场等因素的冲击,短期内投资额度大、回报周期长的新能源汽车制造及上游产业链将进入调整期;相反, 投资额度小、回报快的汽车“服务”市场正在成为乘用车行业新的增长点,与各细分赛道如何结合,将成为汽车后服务市场未来竞争的关键。

04

电商

天猫、京东、苏宁等电商头部平台,双十一销量再创新高助推了电商行业的继续增长。但国内电商竞争日益激烈,电商赛道开始进入分化期。一方面, 国内进入场已经进入到“大鱼吃大鱼”的后整合时代,头部玩家不断收割市场,进入细分化竞争阶段;另一方面,电商“出海”成为资本新的押注方向。

国内市场上,随着阿里收购网易考拉、拼多多GMV屡创历史新高,综合电商平台市场基本被瓜分完毕, 针对特定人群的细分化电商赛道得到资本的青睐。针对球鞋、美妆、二次元等赛道的细分化电商都有大额融资出现。由于电商已经成为消费者,特别是年轻消费者的主要购物渠道,针对五金、轻工业品、布料等大宗批发行业的电商赛道,也是资本新的押注方向。

此外,国内电商玩家纷纷开始尝试新的领域,社交电商、内容电商等细分赛道都得到投资者的持续关注。但由于社交关系的封闭性和圈层关系的存在, 社交电商出现高集中度的可能性较小,将有更多的玩家继续在赛道上生存发展。

值得一提的是,跨界融合也是电商赛道新的主旋律。药品及保健品电商、美妆电商等领域都都成为资本投资的重点。

同时,资本持续在全球范围内寻找具有增长潜力的电商项目,东欧、东南亚、非洲等新兴市场都有大额融资出现,随着政策红利释放,未来会有更大的发展空间。

高临咨询认为, 短期内针对新兴经济体的电商在短期内仍将是热门赛道。而在国内的电商“红海”竞争中, 紧扣消费升级的细分领域电商仍是资本关心的重点,其中针对特定人群的细分赛道是目前资本下注的主要方向。具有明显特质的或清晰盈利模式的项目,更容易拿到大额融资。

05

消费

消费作为永恒的投资主题,在资本寒冬期显示了强大的韧性。消费升级特别是“悦己消费”仍是2019年消费行业投资的重点,投资机构的关注重点主要集中在美妆、健身、宠物等“悦己”相关赛道,而且 相比以往消费赛道“单车道”行驶,2019年消费行业跨界融合也成为资本新的押注方向。

具体来看,随着消费群体年轻化,美容、美体到口腔护理等细分赛道均受到资本的关注。但相比前几年对国外大牌的推崇,2019年以来国货美妆异军突起。花西子、美丽日记等国产美妆品牌通过KOL带货,在内容电商领域成功“出圈”。但从融资轮次来看,虽然 2019年资本对国货美妆持续看好,但融资多数仍集中在B轮以前,融资金额也集中在千万及以下级别。

此外, 宠物行业在2019年热度不断上升。天猫销售数据显示,双十一当天,消费最多的进口产品就是猫主粮。而与宠物相关行业也在过去一年受到投资者重视,宠物食品、宠物用品、宠物医院等均得到了资本的长期关注。值得注意的是,宠物赛道同样出现与餐饮、医疗等行业融合趋势,宠物食品、运动补给食品等细分领域都有持续的融资事件。

值得一提的是, 传统餐饮行业在过去一年持续回暖,茶饮、咖啡、餐饮等领域在2019年全年均持续出现大额融资。

而在2019上半年备受瞩目的电子烟赛道由于政策等因素的影响在下半年退烧,融资额度和融资频次明显降低。

高临咨询认为, “悦己消费”带动的消费市场正在吸引越来越多的资本入场,投资整体呈现出多个细分赛道、多个行业融合的态势。如何与新兴赛道融合,将是消费行业未来一段时间内资本的关注重点。

06

人工智能

资本寒流之下,投资者仍然看好人工智能行业的发展前景。2019年资本的下注方向主要倾向于人工智能在各细分场景的落地。获得亿元以上投资的公司主要下沉至智慧营销、运动感知、智能家电、智能安防、车载智能等领域。

事实上,在投资市场趋于理性的大环境下,与不同细分领域的结合是目前人工智能主要的投资方向。具体来看,人工智能在汽车、安保、消费等领域已经有了典型落地项目。

值得一提的是, 互联网巨头虽然纷纷加码人工智能领域,但是顶级投资者已经完成了行业内布局,市场呈现出调整期特征:头部玩家正不断吸纳、合并中小型企业。行业整体的投资热度已经趋于平缓,亿元以上融资开始变得罕见。

不过 由于当前底层技术的局限性,人工智能行业整体还处于发展的中早期,资本仍主要押注与中长期的发展。

值得一提的是, 赋能实体经济已经成为人工智能发展新的方向,资本正加速推动人工智能技术与医疗、消费、制造等传统行业进行深入合作。受益于政策暖风频吹,安保机器人、电话机器人、建筑机器人等“跨界”融合的智能制造领域在2019年成为资本新的投资方向。不仅有BAT这样的互联网头部企业持续加码,还有福特、碧桂园等行业巨擘跨界押注。这些跨界合作有助于解决传统行业的痛点问题,提升整个行业的运营效率。

高临咨询认为, 资本长期看好人工智能的发展前景,在没有新的技术突破前,人工智能大赛道头部玩家会加速收割市场,但并不会出现全国性的垄断玩家。短期内人工智能赛道的资源和资金会继续向头部玩家倾斜,但从中长期来看,随着底层技术的发展和资本的不断加码,市场仍存在非常大的变局。

07

生活服务

2019年资本对于生活服务领域的大额融资主要围绕房地产相关细分赛道。一方面,“住房”消费者最密切相关的行业之一,而且往往是消费者最重要的投资标的;另一方面,虽然房地产行业规模不断扩张,但行业增速已经明显放缓,从“卖房”到“卖服务”成为资本主要的投资方向。

房企拆分物业公司赴港上市成为2019年最明显的资本动作之一。近年来物业管理行业也迅速发展。随着房地产行业逐步进入“白银时代”和融资渠道整体收紧,房地产公司对于资金链的渴求变得更为迫切。相比房企上市公司仅有几倍的市盈率表现,分拆物业公司上市往往可以轻松拉高估值,拿到十几倍、甚至几十倍的市盈率。据统计,2019年共计有包括保利物业、蓝光嘉宝等在内的8家物业公司成功登陆资本市场。

值得一提的是, 在物业管理领域,头部玩家凭借资金和规模优势正在加快连锁布局,持续向三四线城市下沉,不断提高市场占有率,尾部的区域性小品牌越来越难获得融资空间。

与房地产行业同样密切相关的长租公寓领域在2019年也进入新的发展阶段。一方面,随着国内放开对长租公寓资产证券化的限制,政策利好与租赁需求双重动因让长租公寓在资本市场一度十分活跃。另一方面,租金贷、甲醛房等行业负面新闻频发,也一度让长租公寓市场趋于冷静。 房企型玩家多数已经退出市场,互联网型长租公寓玩家由于长期增收不增利,已经进入了上市“续命”阶段。2019年,长租公寓头部玩家青客、蛋壳相继赴美IPO,除了规模的渴求外,主要还是由于国内市场融资难的窘境。

与此同时, 随着WeWork上市失败,同样与房地产行业密切相关的共享办公领域彻底“退烧”。由于共享办公行业本质上是“二房东”的生意,缺乏足够宽的护城河,因此规模效应明显,头部玩家可以更容易得到资源和资本的认可。但是在资本寒冬期,投资者对于这类缺乏明确盈利模式、靠烧钱维生的行业往往持有更谨慎的态度。

高临咨询认为, 房地产市场存量时代,资本对于抗风险能力更强的头部玩家有更多偏好。没有核心技术、缺乏明确盈利模式的企业,将会被资本逐渐放弃。 相比房地产行业前几年“硬实力”的竞争,物业、商管等“软实力”的比拼将成为未来竞争的主旋律。

08

企业服务

即使在资本寒冬期,企业服务仍然有不错的市场表现。事实上,在市场压力下,降本增效已经成为企业的共同选择。 过去一年的投融资活动主要围绕降本增效展开,涉及企业网络安全、数字化工作场所、云服务等多个企业服务细分赛道。从解决企业难题的方式来看,企业服务领域的投融资方向主要可以分为两类:

投融资频率最高的是专注企业具体需求的服务类项目,涉及招聘、财务、人力资源等多个方面,这也是企业服务赛道的数量最多的玩家。相当于为企业添加各种插件,可以迅速、低成本解决当前问题。但是, 这种模式的企业服务公司往往无法从根本上解决企业的实质问题,仅仅停留在“头痛医头”的阶段。

第二种则是 全场景式企业服务玩家。初始多从细分需求切入,随之拓展到全局。云服务是这一模式的典型代表,从为企业提供计算这一细分需求切入,到进而深入企业全流程。与前一种企业服务的模式相比, 这种全场景式的企业服务可以系统、全面进行企业诊断,继而提供最优化的解决方式。但是 全场景式企业服务的进入门槛较高,要求玩家有足够的经济实力和技术实力。以云服务为例,目前头部玩家往往是顶级互联网公司,常见的包括亚马逊、阿里云、腾讯云、京东云等。其中腾讯云的企业应用已经从域名、网站,拓展到物联网、区块链、企业通信、办公协同等方面。

高临咨询认为,出于国内消费模式、主要消费群体的变化,买卖“服务”的相关赛道都是资本布局的重点,其中 针对B端市场的企业服务是资本正在加紧布局的新赛道。在全场景的企业服务领域已经进入大玩家瓜分市场的调整阶段,而在具体场景的企业服务赛道,具备明显优势且商业模式较为清晰的企业仍是资本青睐的目标。

总结

高临咨询认为, 未来技术创新与消费升级两大主题始终是资本市场的关注的重点。“跨界融合”已经成为资本投资的主要方向。在全球资本市场持续走低的压力下,“大鱼吃小鱼”现象会越来越明显,资本和资源将继续向细分领域头部玩家集中,中小型企业拿到融资的门槛将越来越高。

在资本寒冬期, 具有逆经济周期属性的医疗和教育行业将继续成为资本下注的重点。但热门大赛道的市场份额基本已经被头部玩家瓜分,大玩家已经开始向三四线城市下沉。

此外, 技术驱动的相关行业成为资本长线布局的主要赛道。但在人工智能、创新药物等热门赛道,头部玩家已经完成布局,市场进入深耕阶段,针对特定群体的细分赛道成为资本“撒网”的重点。

另外, 在电商、消费等国内竞争激烈的赛道,资本开始“出海”,在全球范围内寻找优势项目,其中细分领域具备明显优势且商业模式较为清晰的企业,由于具有较高的安全边际,更容易获得资本青睐。